●通信株の王者「ベライゾン」の概要

●ベライゾンがSCHDで評価される3つの理由

通信株の王者「ベライゾン」とは?

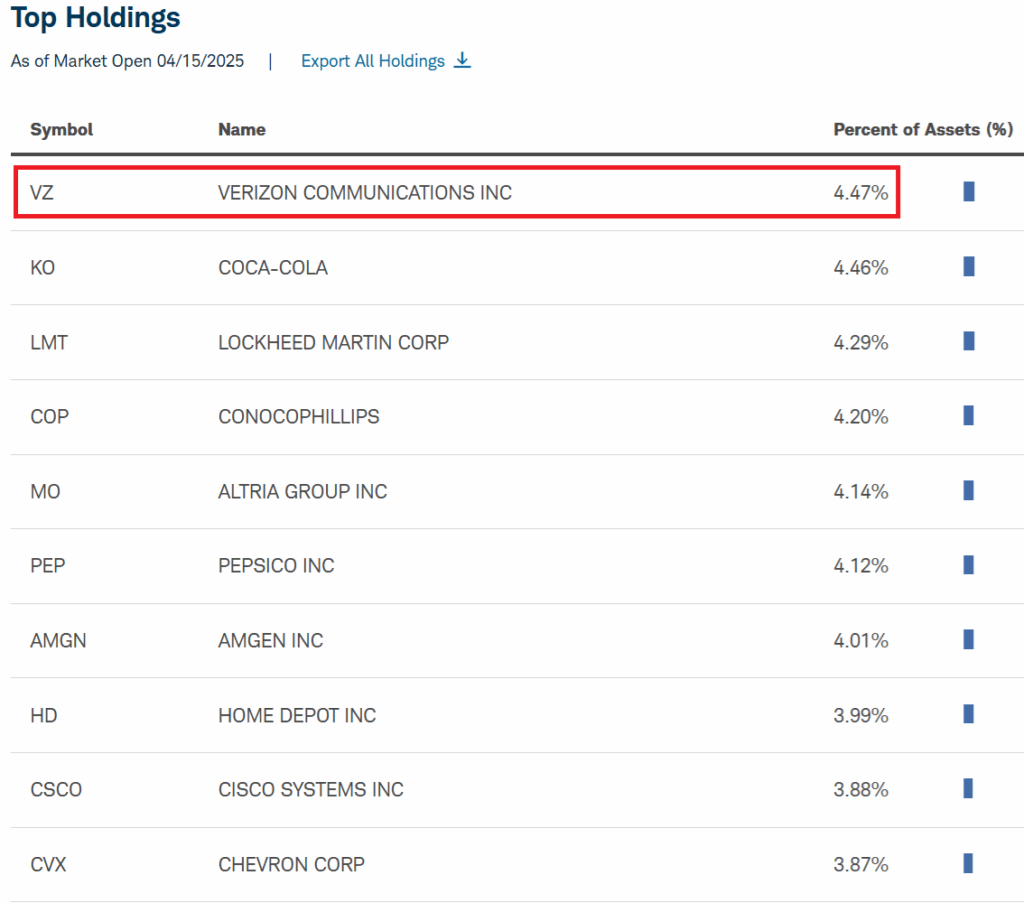

今回はSCHDの上位銘柄「ベライゾン」の紹介です。

4/15時点のランキング1位だね!

コノコフィリップスやコカ・コーラに代わり、いつの間にかトップに君臨しました✨

✅ ベライゾン(Verizon Communications Inc.)とは?

業種:通信サービス

本社:アメリカ・ニューヨーク州

設立:1983年(前身のBell Atlantic)

ティッカーシンボル:VZ

・アメリカの大手通信会社で、携帯通信、インターネット、固定電話、テレビサービスなどを提供

・特に、Verizon Wirelessというブランドで提供しているモバイル通信サービスは、全米トップクラスのカバレッジと品質を誇る

✅ 主な収益源

・モバイル通信サービスを中心に、固定回線や法人向けソリューションから成り立っている

・ポストペイド契約の加入者数は米国内でトップクラス、解約率が低くキャッシュフローが安定

| セグメント | 内容 |

| 📱 コンシューマー(個人向け) | 携帯通信(ポストペイドが主力)、5Gホームインターネットなど |

| 🏢 ビジネス(法人・公共部門) | IoT、クラウド接続、セキュリティ、官公庁向け通信など |

| 🌐 ネットワーク投資・インフラ | 自社5G回線、光ファイバー整備 |

あの、ポストペイドって何?

「あと払いの携帯プラン」のことです。月末に使った分をまとめて請求・支払いする仕組みで、要は日本と同じです。

✅同業他社との比較

・アメリカの通信業界は「ビッグ3」と呼ばれる以下の3社によって寡占状態にある

・ベライゾンは「安定配当と品質」を重視する保守的な投資家に選ばれやすい

| 企業 | 特徴 | 強み | 弱み |

| 📡 ベライゾン | 通信品質・ブランド重視 | 安定性、5G設備、自社ネットワーク | 成長鈍化、借入多め |

| 📞 AT&T | 配当株の代表格 | 固定通信と法人向けに特化 | 過去のメディア投資で財務悪化経験あり |

| 📶 T-Mobile | 若年層に人気、攻めの価格設定 | 成長スピード、料金競争力 | 配当なし、信用力で劣る |

ベライゾン以外の2社もSCHD銘柄に入ってるのかな?

いえ、SCHDにあるのは3社中ベライゾンのみです。なお、コミュニケーションサービスのセクターは他2社あります。

| 企業 | 割合 | 概要 |

| 📡 ベライゾン(VZ) | 4.47% | 通信サービス(モバイル・ブロードバンド・5G) |

| 📺インターパブリックグループ(IPG) | 0.40% | 広告代理店(グローバルマーケティング・PR) |

| 📰ネクスターメディアグループ(NXST) | 0.19% | テレビ局・ローカルメディアの放送・配信 |

割合見たらベライゾンの一強やね…。

エネルギーや生活必需品は、シェア高い会社が複数ありましたけど、コミュニケーションサービスではベライゾンの独壇場ですね!

ベライゾンがSCHDで評価される3つの理由

続いて、ベライゾンがSCHDでも上位銘柄に入ってくる理由を探ります。

✅理由①高配当+連続増配の安定力

・配当利回りは約6.5〜7.0%(2024年)

・17年以上の連続増配実績

・配当性向:約50〜60%(利益に対して余力あり)

SCHDは単に「高配当だから入れる」ETFではありません。「持続可能な配当成長」を重視するのが特徴で、VZはピッタリ当てはまります。

17年以上の連続増配はスゴイ!

✅理由②収益構造の安定性とキャッシュ創出力

・ポストペイド契約の強さ → 解約率1%未満

・安定的な月額課金ビジネスモデル

・毎年フリーキャッシュフローは150億ドル以上

通信事業は、ある意味インフラ業に近く、毎月一定額がユーザーから入ってくる超安定型なビジネスです。

ベライゾンは中でも「解約率の低いポストペイド顧客」を多く抱えており、景気変動の影響を受けにくいのが最大の強みです。

日本も携帯の3大キャリアが超強いからね。

私は楽天モバイルです!🐼

✅理由③財務健全性と株主還元のバランス

・ROE:25%前後(2024年予想)

・FCFマージン:15〜18%

・自社株買いの併用で還元強化中

ROEは自己資本利益率、FCFはフリーキャッシュフローを指します。

SCHDは単に「配当利回りが高い」だけではなく、財務指標(ROE・ROA・FCFマージン)にも明確なスクリーニング基準を設けています。

…どうゆうこと?

もうちょいわかりやすく説明しますね。

💡利益の効率性(ROEが高い)

・ROE(自己資本利益率)とは、「会社が株主から預かったお金でどれだけ効率よく利益を出しているか」の指標

・ベライゾンはこのROEが25%前後と非常に高い水準!

・つまり、株主のお金をムダにせず、しっかり利益を生んでいる

💡現金をしっかり生み出す(フリーキャッシュフローが安定)

・通信会社は設備投資(アンテナ・基地局など)が多いが、ベライゾンはそれ以上に現金を稼ぎ出している

・毎年150億ドル以上のフリーキャッシュフロー(FCF)を安定的に創出

・つまり、「たくさん稼いで、たくさん配れる」体質。配当金もムリして出していない

💡配当だけじゃない、株主還元の姿勢

・配当金の支払いだけでなく、自社株買いも積極的に行っている

・株主に利益を返す「総還元性向(配当+自社株買い)」は約70%前後!

・つまり、株主を大事にしている企業の典型例

なんか、ずいぶんイイ会社に見えてきた♪

ベライゾンはただの「高配当株」ではなく、数字の裏付けがしっかりした「財務優等生」のイメージですね!

まとめ

●通信株の王者「ベライゾン」、セクター内でも圧倒的なシェア

●ベライゾンがSCHDで評価される3つの理由を解説。正に「財務優等生」

通信も生活に不可欠ですし、景気に左右されない強さがありますね。それにしても圧倒ぶりが際立っていました…ではまた!

コメント