●12月下旬に本家SCHDの上位銘柄・構成比に大きな変化が発生

●ヘルスケアで顕著な調整、メルク約4.8%→4.1%、アムジェン約4.6%→3.8%へ低下

●SCHDの運用ルールに沿った正常な調整、セクター分散により特定銘柄依存弱まる

本家SCHDで上位銘柄・構成比に大きな変化が発生!

つい最近、本家SCHDの上位銘柄に大きな動きがありました!

本家ってことはアメリカの方か。

何かまた見直しが入ったの?

そのようです。

12/20時点と、12/23時点の上位銘柄はこうなりました。

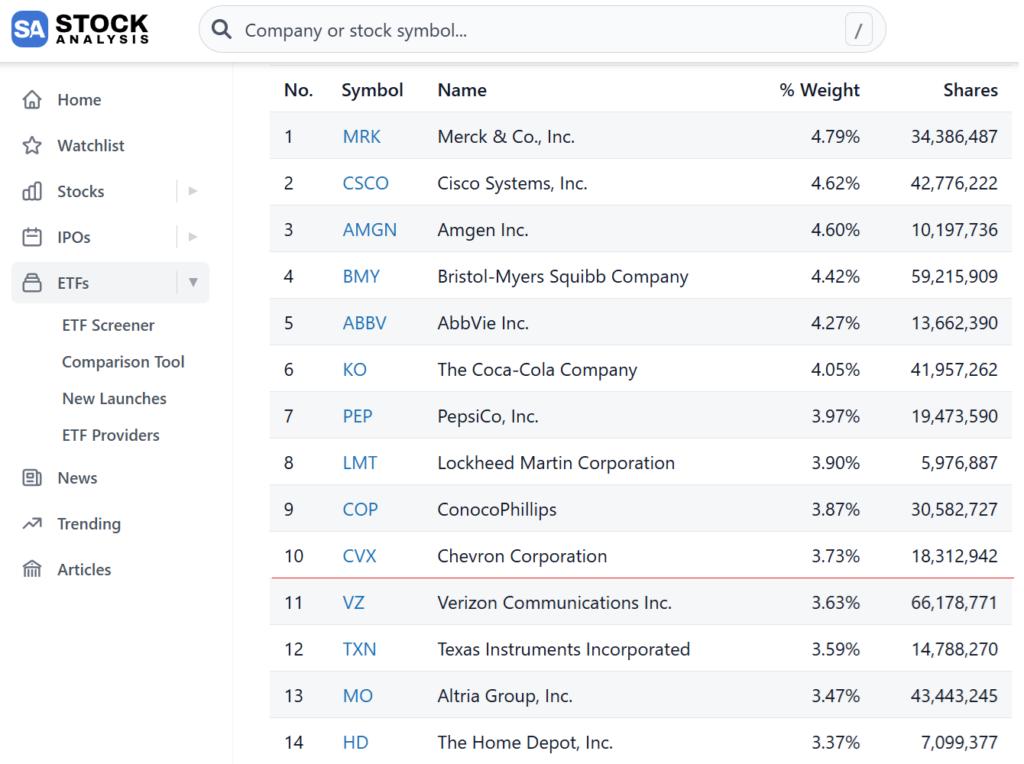

✅12/20時点

https://stockanalysis.com/etf/schd/holdings/

✅12/23時点

| 2025/12/20 | 2025/12/23 | |

| 1️⃣ | メルク ヘルスケア 4.79% | ブリストルマイヤーズ ヘルスケア 4.26% |

| 2️⃣ | シスコシステムズ 情報技術 4.62% | メルク ヘルスケア 4.07% |

| 3️⃣ | アムジェン ヘルスケア 4.6% | コノコフィリップス エネルギー 4.04% |

| 4️⃣ | ブリストルマイヤーズ ヘルスケア 4.42% | ロッキードマーチン 資本財 4.02% |

| 5️⃣ | アッヴィ ヘルスケア 4.27% | シスコシステムズ 情報技術 3.99% |

| 6️⃣ | コカ・コーラ 生活必需品 4.05% | アルトリア 生活必需品 3.99% |

| 7️⃣ | ペプシコ 生活必需品 3.97% | ペプシコ 生活必需品 3.95% |

| 8️⃣ | ロッキードマーチン 資本財 3.9% | コカ・コーラ 生活必需品 3.94% |

| 9️⃣ | コノコフィリップス エネルギー 3.87% | アッヴィ ヘルスケア 3.93% |

| 🔟 | シェブロン エネルギー 3.73% | シェブロン エネルギー 3.93% |

…まあ、エネルギーが上がってヘルスケアがやや下がった感じかな。

ヘルスケアはだいぶ下がりましたよ。

アムジェンは12/20時点で3位だったのが、12/23では14位ですからね。

15位以下はシェア2%台になりますから、ホントに急落です⤵

何かヤバイことあったんかいな…💦

あとは、割合も大きく変わりました。

メルクは1位→2位ですが、割合は4.79%→4.07%と-0.72%!

先程のアムジェンも4.6%→3.81%と-0.79%と下がりました。

1位のブリストルマイヤーズってとこも、12/20は4.42%だったのが

12/23は4.26%と下がってるもんねえ。

今回の変化の要因を次で解説します。

SCHDの運用ルールに沿った調整で、特定銘柄への依存が弱まる

結論として、今回の変化はSCHDの運用ルールに沿って行われた正常な調整と思われます。

だと良いんですけど。

本家SCHDは、単に配当利回りが高い銘柄を集めているETFではありません。

下図にある4つの指標でランク付けし投資対象を決定しています。

【楽天・SCHD】楽天・シュワブ・高配当株式・米国ファンド(四半期決算型)

うーん、以前聞いた気もするけど。

やっぱりわからん🌀

復習も兼ねて説明しますね。

STEP1️⃣ 銘柄候補の条件

・米国株である

※REIT(不動産投資信託)は除く

・10年連続して配当を支払っている

・時価総額が最低約5億ドル以上

※時価総額=株価×発行済株式数

STEP2️⃣ 配当利回りでふるい落とし

・候補銘柄を「予想年間配当 ÷ 株価」で並べて、利回りが低すぎる銘柄を除外

・中途半端な銘柄は落ち、ある程度以上の利回りの銘柄だけ残る

STEP3️⃣ 4つの指標(上図)でスコアリング

①キャッシュフロー ÷ 総負債

・借金に対して、どれだけ現金を生む力があるか

②ROE(自己資本比率)

・株主のお金を使って、どれくらい効率よく利益を出しているか

③配当利回り

・投資から高い収益を得られるか

④過去5年間の配当成長率

・配当が過去5年でどれだけ増えてきたか

STEP4️⃣ 上位100銘柄だけ採用

・総合スコアの高い順に並べ、上位100銘柄を指数構成銘柄とする

・バランスの良い銘柄群に

STEP5️⃣ 1銘柄・1セクターの上限

・1銘柄の最大比率:4%まで

・1セクターの最大比率:25%まで

これだとさ、最後のSTEP5️⃣の上限は今も超えてるよね?

そもそも4%超えの銘柄って前から結構あったよ?

うーん、確かに。

ただ、リバランス(調整)時に適用するルールであって、株価は日々変動するので

その度全銘柄を4%以内にするのは無理があるかと。

なるほど。

先月末とかメルクがやたら高かったんでバランス取った、って考えるのが自然かな。

そう思います。

業績悪化や除外ではなく、分散を保つための調整なんでしょう。

久しぶりにコノコフィリップスがTOP3に入ったのもその一環かと。

どうやら心配しなくて大丈夫そうだね!

セクターバランス含めて、SCHDがちゃんと機能しているな、と感じました✨

まとめ

●12月下旬に本家SCHDの上位銘柄・構成比に大きな変化が発生

●ヘルスケアで顕著な調整、メルク約4.8%→4.1%、アムジェン約4.6%→3.8%へ低下

●SCHDの運用ルールに沿った正常な調整、セクター分散により特定銘柄依存弱まる

SCHDの上位銘柄が入れ替わるのは不安材料ではなく、

長期投資向けに設計された運用ルールがきちんと機能している証拠と言えます。

最初は焦ったけど、全体を見たらちゃんとやってますよ、ってことだね。

では、最後にクイズです!

SCHDの運用ルールについて、正しくないのはどれ?

SCHDの運用ルールについて、正しくないのはどれ?

SCHDは配当利回り重視ではなく、ルールに基づき分散と持続性を重視するETFです。

短期的な比率変動に一喜一憂する必要はなく、長期目線で推し続けます。ではまた!

コメント